量化火了,最近又有一家规模超300亿的量化私募衍复投资,通知渠道要提前控制规模、“封盘”旗下中证1000指数增强策略产品,到底是什么情况?今年已有天演资本、进化论资产、启林投资、金戈量锐等多家百亿私募宣布封盘、暂停部分策略产品的资金募集。我们一起来看看。 1000指增产品受到热捧 衍复通知渠道提前“封盘”控规模 最近,百亿量化私募衍复投资的中证1000指数增强策略产品在多个券商、银行、三方等渠道发售,受到投资者追捧。 就在本周,有大型券商渠道发出公告,接管理人通知,今年衍复中证1000指增为投资者创造了可观的回报,受到市场广泛认可,目前策略规模约120亿,衍复管理人决定提前控制规模,暂停衍复中证1000指数增强产品新增代销募集,已在流程中及已上架的产品发行不受影响。 又有量化私募要封盘了吗?这次是1000指增?基金君就此进行了多方求证。 另一位渠道人士提供的【封盘通知】显示,其也接到衍复投资的通知,基于“为投资者创造稳健价值”的目标,充分考虑到产品净值自然上涨、资金流入惯性等因素,针对中证1000指数增强策略,决定提前控制规模,为策略迭代留出充足的时间和空间。管理人初步决议,将暂停发行中证1000指数增强策略新的代销募集层,已经上架的不受影响,仍可接受追加、申购,但将不再代销新的衍复中证1000指数增强产品。后续管理人如有变动,将再行通知,具体以届时规则为准。 基金君此前在渠道了解到,衍复投资对中证1000指数增强策略的容量预估是200亿人民币。关于此次提前封盘的问题,衍复投资相关人士回应称,每一家的策略容量应该都有上限,“我们自己会做一个打算和规划。” 虽然已发封盘通知,但基金君了解到,衍复旗下1000指增产品在一些渠道目前还有销售。 上海某位渠道人士说,衍复的中证1000指数增强产品9月20多号将要销售,“是一只基金份额锁定期为一年的产品。” 华南某券商人士也表示,“我们这边早就排好了,可能还会卖一些衍复的1000指增产品。”也有北京的券商人士称,衍复的1000指增产品上个开放日还能买到。 “今年衍复1000指增卖得量比较大,虽然说是封盘,只不过可能就是不接受新的订单,但是老的销售计划还会执行,然后老的产品客户仍然能够追加。理论上来说,封盘不代表完全不接受资金,可能是新的项目就不谈了。”一家量化私募高管分析。 基金君还了解到,某券商渠道衍复光辉1000增强首发销售额超3.68亿元,部分营业部单笔销售额就达到1000、2000多万。 一年规模从10亿增至300亿 封盘1000指数增强是什么原因? 衍复投资是一家年轻的百亿量化私募机构,成立于2019年7月25日,2019年11月11日在基金业协会完成备案登记。目前公司旗下备案的私募基金产品达到302只,其中今年备案的新基金数量有162只,这里面1000指数增强产品是重点。 衍复的规模增长可谓神速,相关资料显示,去年6月公司规模是10亿,10月达到100亿;到了今年6月,衍复投资总体的管理规模已经超过300亿。 资料显示,衍复投资首席投资官高亢具有较强的学霸光环,高中时便获得了国际奥林匹克物理竞赛金牌,随后被保送至北大物理系,后转学至麻省理工,并获得物理学和电气工程与计算机科学双学位。他曾就职于知名量化机构DRW Trading Group和Two Sigma Investments,后来回国加入上海锐天投资担任合伙人,锐天投资曾被称为国内量化私募四大天王之一;2019年高亢自立门户创立衍复投资,他拥有超过10年的全球量化策略研发和组合管理经验。 关于1000指数增强产品,衍复投资副总裁在接受采访时说,相比500指增,1000指增赛道没有那么拥挤,未来的红利期还是比较长的。1000指数是成长性非常不错的小盘股的代表,尤其是它的成份股当中,基本上都是以信息技术、医疗、工业等这些科技含量相对比较高的行业板块为主,占比都超过75%,其实相较沪深300以传统金融、地产、消费为主的行业板块为主的指数来说,中证1000自身的成分股未来的发展潜力就会更大。 关于策略容量,衍复投资副总裁称,中证1000指数平均市值差不多是120到150亿区间,流动性和换手情况今年以来并不亚于中证500和沪深300,总体来看中证1000策略容量整体A股市场也可能有8000到9000亿,同样差不多的策略容量情况下,现在做1000指增可能就500亿左右。 之前市场上500指增产品封盘比较多,这次是1000指增产品,为什么?有量化私募高管分析,每个量化私募都会根据自己的投研团队的策略水准来判断容量,“理论上来说,中证500指数的成份股成交量要大一些,1000指数会略微小一些,这是相对而言的。1000指增原则上来说容量比500指增小一些。另外,当市场成交量慢慢下来,有些策略容量会捉襟见肘。” 一家百亿量化私募市场总监称,相比300、500指数增强产品,1000指增的市场容量比较小,因为1000指数里面有很多小股票,小股票的市场成交量不大,而且分散在很多股票里面。“所以1000指增容量不能太大,如果容量大就会导致对市场有冲击,冲击成本变大了,超额收益就会明显下降。” 某大型量化私募市场人士称,对于量化投资者来说,策略容量取决于里面最短的那块板。现在很多管理人都是全市场选股,容量取决于小票的承载量。“可能跟选股范围有关系,也可能跟市场成交量有关系。不是因为资金量多少来封盘,可能更多在于在这个资金量上面,超额收益是否还可以维持,收益率可以维持就可以,收益率下降的话,宁愿不接钱了,不然收益率会下降。” 已有多家量化私募宣布封盘 百亿量化私募今年增至20家 实际上,今年不止一家量化私募宣布封盘,9月7日,300亿量化私募天演资本宣布暂停募集。天演资本称,2021年以来随着市场和行业情况变化,以及公司业绩得到广泛认可,公司管理规模增长迅速。近期公司已积极通过各类市场手段抑制管理规模增速,但仍认为增速过快。为保障存续投资者的长期利益,提供所有投资者良好的投资服务,公司决定阶段性停止募集工作。 9月3日,百亿私募进化论资产也发布旗下量化线产品暂停募集公告。进化论称,为保障现有投资者的利益以及公司的长远发展,经过慎重考虑,决定今年内不再新发行量化产品,目前存续的量化产品将采取部分暂停募集,部分限额的方式进行额度管理,产品的正常赎回不受影响。 而此前,明汯投资、启林投资、金戈量锐、星阔投资等知名量化私募纷纷出手封盘旗下市场中性、500指增等策略产品线,闭门谢客。 新晋百亿量化私募宁波金戈量锐资产也在8月发布了“封盘计划”,为保护现有投资者利益,维持策略容量的稳定性和业绩的一致性,以及应对未来各种市场行情,公司投委会研究决定,自今年9月1日起暂停量锐77号私募证券投资基金的申购,开启资金额度管理,根据市场条件与策略情况控制产品管理规模。 据中信证券研究部估算,截至今年二季度末,国内量化类私募基金管理资产规模达到10340亿元,正式迈过1万亿关口,在证券私募行业的占比攀升至21%。 同时,私募排排网数据显示,截至今年8月,百亿量化私募增至20家,其中,新晋百亿机构包括金戈量锐、因诺资产、世纪前沿资产、黑翼资产、千象资产等;明汯投资、九坤投资、幻方量化、灵均投资等规模位居前列。 |

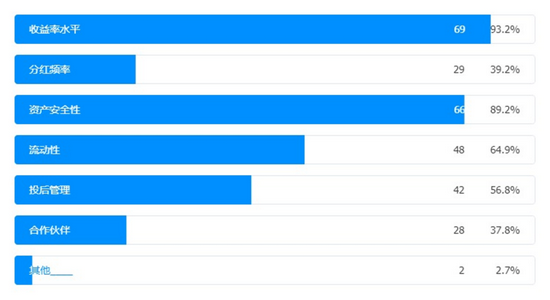

对于险资来说,REITs是其期盼已久的投资工具,而在公募REITs等产品横空出世...

周五(9月17日)美元触及逾三周高位,受周四公布的美国零售销售数据好于预期支...

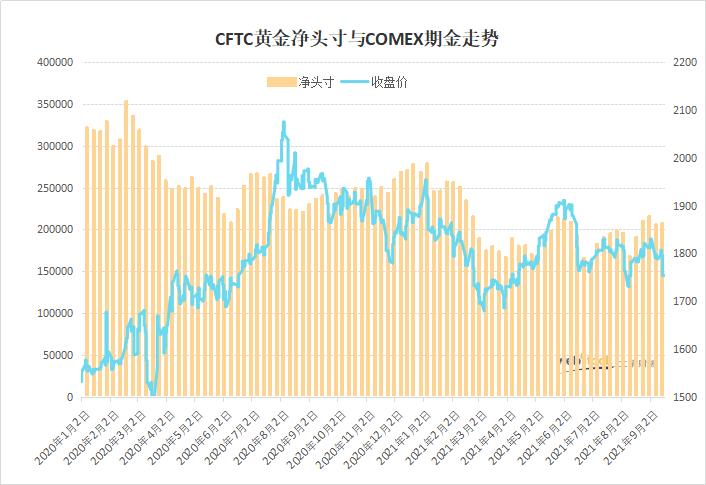

周六(9月18日)当周金价震荡回落,最低触及一个多月的低位。现货金价本周下跌...

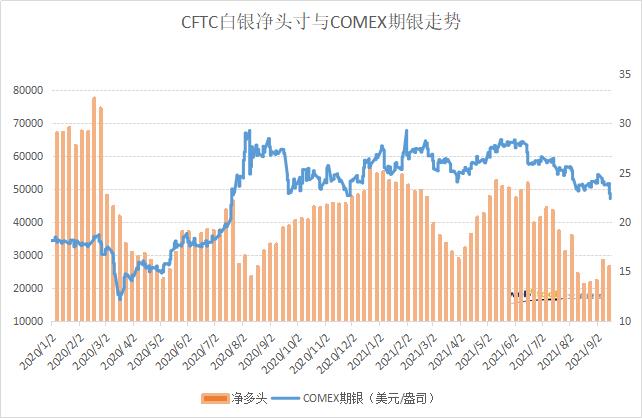

上周,因美联储鹰派发声不减,市场对美联储Taper预期持续升温,加之最新公布...

上周,贵金属震荡下行。因美联储鹰派发声不减,市场对美联储Taper预期持续升...