随着投资者对稳健收益基金产品的需求日益增强,固收+基金逐步进入投资者视野。可转债基金因同时具备股性和债性,具有抵御风险、高潜在收益等特点,成为固收+基金配置中的重要选择之一。今年以来可转债基金收益亮眼,由于可转债在震荡市中相比股票具备更强的抗跌特性,相对于纯债又能够获得较厚的收益,因此我们在当前时点建议关注可转债基金。 可转债今年以来表现突出,已进入转股期的可转债具有上行空间:可转债是指债券持有人在一定时间内可按发行时约定的价格将其转换成公司股票的债券。可转债具有牛市初期表现优异、震荡市抗跌特性明显、牛市后期表现相对疲软等特点。 2021 年2 月至今,A 股市场整体处于震荡状态,利率债和信用债的收益较薄,可转债表现突出,且当前市场上大部分可转债已进入转股期,具备上行空间。 可转债基金当前债性偏弱:从资产配置来看,可转债的配置策略决定了可转债基金的股债性强弱。当前可转债基金的平均转股溢价率位于历史均值水平,但平均纯债溢价率位于2018 年以来最高点,体现出当前可转债基金债性偏弱的特点。 可转债基金股票仓位较低,但增益显著:可转债基金持股仓位较低,一般不超过20%,但股票持仓表现对可转债基金的收益影响显著。行业分布来看,可转债基金主要投资于电气设备、电子和医药生物等行业。 可转债基金在熊市和震荡市抗跌特性显著:在业绩表现方面,相比中证转债指数,近5 年来超过一半的可转债基金能够获得超额收益。可转债基金在震荡市和熊市较易跑赢股票大盘指数,抗跌能力强。但可转债基金收益分化较大,投资者配置时需进行评价和优选。 基金优选模型目标:根据可转债基金的特征,我们从业绩和归因两个角度构建优选模型,旨在选取收益中上、风控能力强、基金经理个人能力突出以及在股票和可转债配置方面表现优异的可转债基金。 基金优选模型指标构建:业绩评价方面,选取收益、波动、最大回撤和业绩稳定性作为指标;归因评价方面,以择券能力、大类资产配置能力和利润表收益拆分为指标进行评估。最终对所选指标赋予不同的权重,加权平均后得到每只基金的综合评分。 基金优选组合收益表现突出:选取两年的时间跨度作为回测区间,每半年进行基金优选和调仓,回测结果表明模型能够相对有效地挑选出未来一段时间内具有潜力的可转债基金。 风险分析:本报告结论均基于历史数据进行客观分析,历史数据存在不被重复验证的可能,宏观环境变化和基金未来表现或不及预期,模型存在失效的风险。历史业绩不代表未来。 |

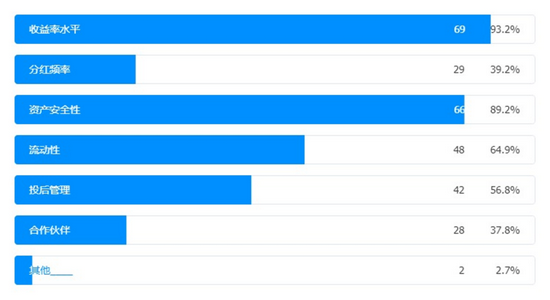

对于险资来说,REITs是其期盼已久的投资工具,而在公募REITs等产品横空出世...

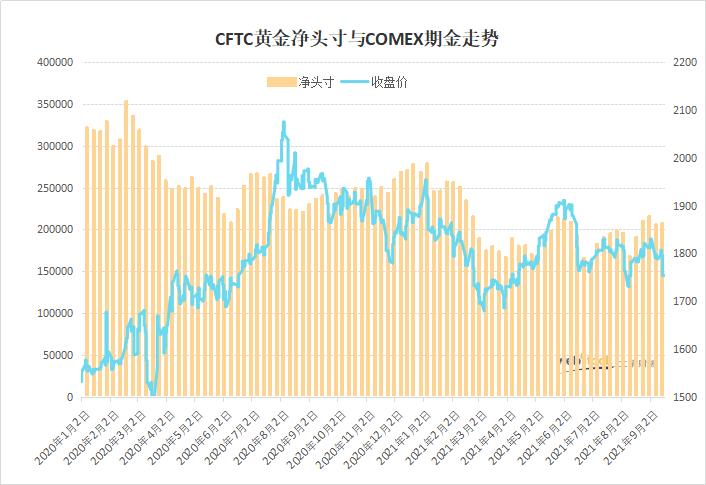

周五(9月17日)美元触及逾三周高位,受周四公布的美国零售销售数据好于预期支...

周六(9月18日)当周金价震荡回落,最低触及一个多月的低位。现货金价本周下跌...

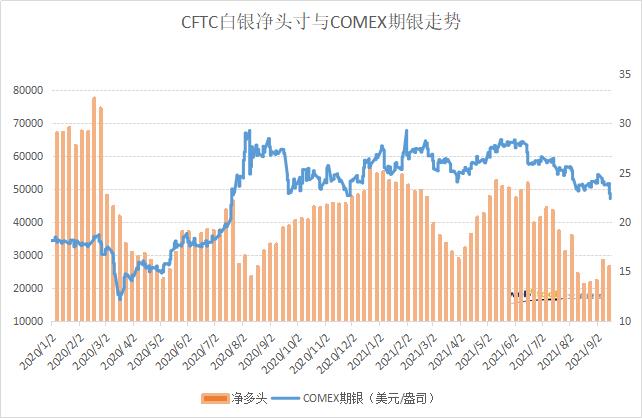

上周,因美联储鹰派发声不减,市场对美联储Taper预期持续升温,加之最新公布...

上周,贵金属震荡下行。因美联储鹰派发声不减,市场对美联储Taper预期持续升...